阿里更新IPO文件:B2B业务走出泥潭

发布于 2014-06-22 23:27:15 | 138 次阅读 | 评论: 0 | 来源: 网友投递

阿里巴巴

阿里巴巴(中国电子商务公司) 即 阿里巴巴集团 。 阿里巴巴集团经营多元化的互联网业务,致力为全球所有人创造便捷的交易渠道。自成立以来,阿里巴巴集团建立了领先的消费者电子商务、网上支付、B2B网上交易市场及云计算业务,近几年更积极开拓无线应用、手机操作系统和互联网电视等领域。感谢B2B行业资讯的投递

阿里巴巴北京时间6月17日向美国联邦交易委员会提交了更新的F-1上市文件,通过这份更新的文件,我们能够对阿里巴巴B2B部门的运作情况进行新的审视。(本文中提及的所有财年概念均于当年3月31日截止)

更新后的阿里巴巴IPO文件显示出阿里巴巴B2B的三个特点:一、阿里巴巴B2B业务走出停滞泥潭;二、一季度业绩是否达到阿里B2B全年营收的25%将是阿里巴巴B2B业务增长与否的评价标线;三、一达通和阿里云未来将成为阿里B2B业务未来增长的催化剂。

一、阿里巴巴B2B业务走出停滞泥潭

阿里巴巴B2B业务2012年中从港交所退市,给了B2B行业老二们一个机会,在没有财务数据对标的前提下,都在放大自己营收增长的效果。久而久之,很多投资者和研究者形成了这样一种心态,用行业老二们的新营收数据与阿里最后一个季度、最后一个财年的数据做比照,似乎阿里的B2B部门从此停滞不前,乃至发生倒退,而行业老二们则在迅速地迫近阿里巴巴。

阿里巴巴更新的文件由于补齐了2014年Q1的数据,从而给了我们一个重新认识阿里B2B的机会。

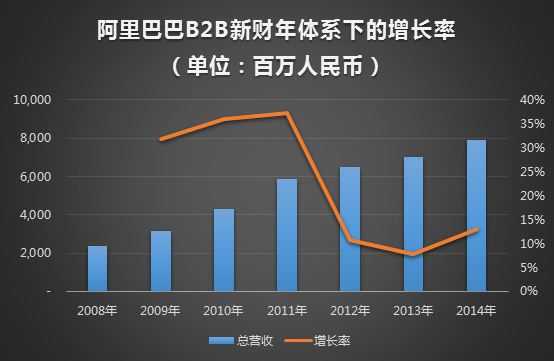

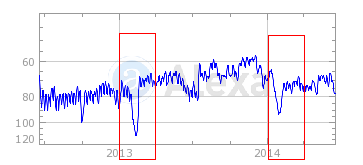

根据对前后两份上市文件的比对,以及和2012年第一季度阿里巴巴B2B整体退市的财务进行对比,可以看出阿里巴巴的B2B业务已经走出2012年的泥潭,开始了正向上升。下面这张增长率的图会让我们看得更加清楚:

根据对前后两份上市文件的比对,以及和2012年第一季度阿里巴巴B2B整体退市的财务进行对比,可以看出阿里巴巴的B2B业务已经走出2012年的泥潭,开始了正向上升。下面这张增长率的图会让我们看得更加清楚:

而当阿里巴巴B2B数据回来的时候,他的竞争者们讲的故事也要发生变化,以前是大家就要追上停滞不前的阿里巴巴了,现在则是与阿里耕耘同一片市场,共同挖掘蓝海,希望这样的故事能够继续支持他们的股价增长。

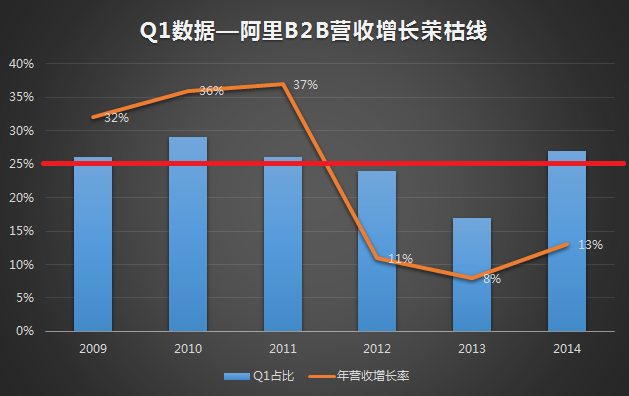

二、井喷的2014年Q1是怎么回事?一季度是否达到25%的占比将是阿里巴巴B2B业务增长与否的评价标线

比较更新版的IPO文件,会发现2014年第一季度的营收达到整个财年营收的27%。给人的一个错觉是这样的数据本身不可思议,春节是中国的传统性节日,会影响到整个季度的工业产值情况,从而使B2B平台的发展也呈现出缓慢的趋势。

如果回溯数据,我们会发现Q1井喷往往是阿里巴巴B2B的一个惯例,尤其是在平台增长较快的阶段下。

2012年、2013年,阿里B2B一季度的营收占比均达不到财年的25%时,阿里巴巴B2B营收的年增长曲线出现了下滑。而2014年第一季度当Q1占比重新超过25%的荣枯线时,则拉动惯性疲软的2013年Q2-Q4数据实现年增长率的正向上升。然而这一数据现象的成因却显得难以解释。一般来说,业内很少会认为第一季度会是会员增长、续费乃至营销开展的重要时间节点。

三、数据上表现不明显的两个未来增长点:一达通 & 阿里云

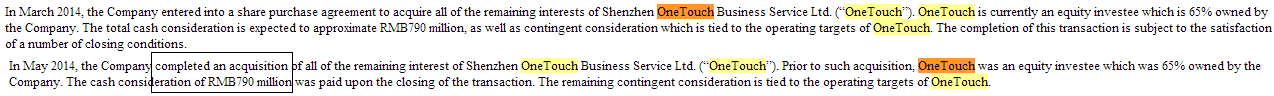

此前,我们判断B2B行业进入了后平台时代,而一达通并入阿里巴巴则成为这一判定的注脚。此前阿里和一达通的3分钱补贴很红火,不过从我们的角度看,这里的概念是折让3分钱的利润,而非送你3分钱。这也是我们认为这一业务不会触发反垄断或者不正当竞争的一个主要原因。

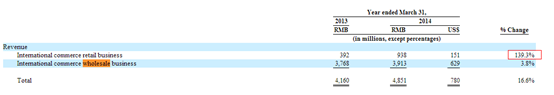

回到一达通上,更新的文件给出了一达通的交易状态。阿里付出了7.9亿的现金代价完成了一达通剩余35%股权的收购,也就是说阿里对一达通的估值达到了22.6亿人民币。这一估值已超过B2B行业外贸第二的环球资源网2.7亿美金的市值。

阿里巴巴完成对一达通的收购,相信在未来的阿里巴巴财报中将反映相应的营收贡献。这一块与阿里巴巴外贸、速卖通的协同,和国内各地政府就跨境电商产业园、物流园的合作,乃至阿里在海外的一系列布局(如与新加坡邮政的战略合作),将进一步加强其整个外贸系统的黏性。尽管外贸大环境仍未改善,这种内部毛细血管似的扩张将为未来环境转好后的迅速发展打下基础。

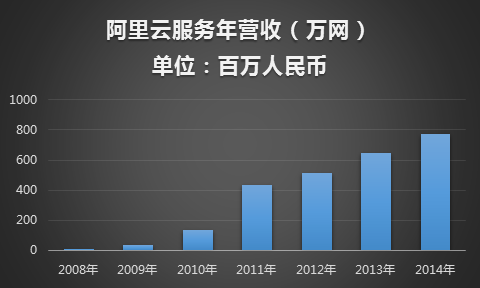

另外值得一提的是阿里云,国内近三年用户对公有云的认可与接受,使得阿里云中的万网部分越来越弱化,这个产品更多的向亚马逊等国外公有云的模式靠拢。这使得该服务本身有着更为广阔的客户群体,而今年阿里的几番降价动作将有望进一步扩大其用户规模。在阿里B2B内部来看,未来三到五年这一业务的营收结构将能实现对阿里B2B内贸业务的超越。

或许到了那一天,就得唱起这样一首歌了,“淘宝,天猫,1688,不分不分啦”。